必ずやるべき相続の諸手続き

相続とは、亡くなった人の財産およびそれに属する一切の権利・義務を、一定の人が承継することをいい、身内の誰かが亡くなった時点から開始します。亡くなった人を「被相続人」、被相続人の財産を承継する人で、被相続人と一定の親族関係にある人を「相続人」といいます。

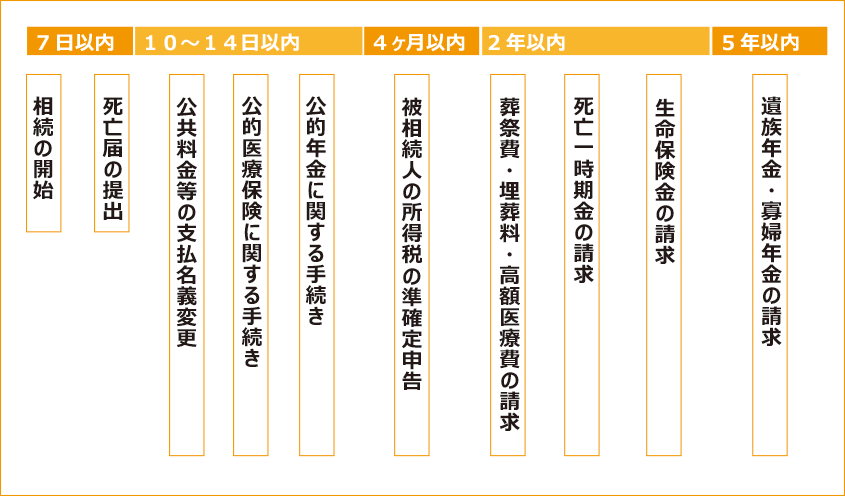

相続に関わる手続きは多岐にわたり、中には期限が定められているものも少なくはなく、万が一、期限を徒過した場合には相続人が不利益を被るおそれがありますので、必要な手続きとその期限、全体の流れを把握した上で、できうる限り迅速に対応する必要があります。

期限の定めのある主な事務手続き

1.死亡届の提出(7日以内)

相続にかかる手続きにおいて最初にしなければならいのが、死亡届の提出です。この死亡届は、死亡診断書(事故の場合は死体検案書)と一体になっており、医師に署名等をしてもらう必要があります。死亡届ないしは死亡診断書は、その後葬祭費・埋葬料・死亡保険金等を請求する場合に必要となりますので大切に保管しておきましょう。死亡届が市区町村役場へ提出されると、戸籍は自動的に除籍処理され、住民票にも死亡年月日や死亡した旨の死亡事項が記載されます。印鑑登録をしている場合も、自動的に廃止されますので、死亡届と一緒に印鑑登録手帳や印鑑登録カードを役所に返却するようにしましょう。 と同時に死亡届を提出すると、それと引き換えに「火葬許可証」が交付されます。そして、この許可証を火葬場へ提出すると埋葬許可証として返却されることになります。埋葬許可証は、納骨を行う際に墓地等に提出する必要があり、5年間の保存義務が課せられており、原則再発行はされませんので紛失しないよう注意してください。

なお、世帯主が亡くなった場合は、市区町村役場へ変更届を提出する必要がありますので、これも併せて行うようにしましょう。

| 届出先 | 被相続人の本籍地・死亡地、届出人の住所地のいずれかの市区町村役場 |

|---|---|

| 提出人 | 親族、親族以外の同居人、家主、地主、不動産の管理人、後見人等 |

| 提出期限 | 死亡の事実を知った日から7日以内(7日目が役所の休日の場合はその翌日まで) ※国外で死亡したときは、その事実を知った日から3ヶ月以内 |

| 必要書類 | 死亡診断書(死体検案書) |

世帯主が亡くなった場合は、死亡した日から14日以内に世帯主変更届を提出しなければなりません。

ただし①1人世帯で世帯主が亡くなった場合と、②世帯主が亡くなった後、世帯に残っている人が1人の場合には、変更届を提出する必要はありません。

| 届出先 | 届出人の住所地の市区町村役場 |

|---|---|

| 提出人 | 新しく世帯主となる人かその家族、または代理人 |

| 提出期限 | 死亡した日から14日以内 |

2.公共料金等の支払い名義変更

電気・ガス・水道や携帯電話等は毎月料金が発生しますので、早めに解約もしくは名義変更の手続きを行いましょう。| 手続き | 手続きの窓口 |

|---|---|

| クレジットカードの停止 | 各クレジット会社 |

| 電気・ガス・水道の契約名義・支払方法の変更 | 各営業所 |

| NHKの受信契約名義・支払方法の変更 | フリーダイヤルの受付窓口 |

| 固定電話の契約名義・支払方法の変更 | 各電話会社 |

| 携帯電話の解約 | 各通信会社 |

| 運転免許証の返却 | 最寄りの警察署 |

| パスポートの返却 | 最寄りのパスポートセンター |

| シルバーパスの返却 | 市区町村役場 |

3.公的医療保険に関する手続き

公的医療保険には①自営業や無職の人が加入する国民健康保険、②会社勤めの人が加入する健康保険(公務員は共済組合)、③75歳以上の人と、65歳から74歳までの障がい者が加入する後期高齢者医療保険制度があります。いずれの場合も、死亡が確定された時点で被保険者としての資格を喪失するため、市区町村役場へ保険証をすみやかに返却し、所定の手続きを行わなければなりません。この他、介護保険被保険者証のような行政サービスに関連して発行された資格証もすべて返却するのが原則です。

なお、健康保険証に関しては、被相続人の勤務先の事業主を通じて返却することになっています。

| 国民健康保険証の返却 | 死亡後14日以内 | 健康保険証に記載されている住所の市区町村役場 |

|

|---|---|---|---|

| 介護保険被保険者証の返却 | 死亡後14日以内 | 市区町村役場 |

|

健康保険証の返却 | 勤務先※勤務先が被保険者資格喪失届を提出する | 被扶養者も資格を喪失するので、国民健康保険等の加入手続きをとる必要があります(死亡した日の翌日から14日以内) |

|

後期高齢者医療 被保険者証の返却 |

死亡後14日以内 | 市区町村役場 |

|

●各健康保険から死亡時に支給されるもの

| 国民健康保険証 後期高齢者医療制度 | |

|---|---|

| 期限 | 葬祭から2年以内 |

| 支給されるもの | 被保険者の死亡時に、喪主に葬祭費 2〜8万円(自治体により異なる)が支給される |

| 必要書類 |

|

| 健康保険 | |

|---|---|

| 期限 | 死亡した日から2年以内 |

| 支給されるもの |

|

| 必要書類 |

|

| 高額療養費の申請 | |

|---|---|

| 期限 | 医療費支払いから2年以内 |

| 支給されるもの | 支払い済みの被相続人の医療費の自己負担額が、1か月に所得状況に応じて定められた一定の額(自己負担限度額)を超えたときは、その超過分を高額医療費として、法定相続人は後日給付を受けることができる。 |

| 必要書類 |

|

埋葬料・葬祭費は相続人に支払われることから、相続財産には含まれません。他方、高額医療費は本来被相続人に支払われるべきものであることから、相続財産に含まれると解されています。

4.公的年金に関する手続き

年金の支給停止の手続きは、国民年金の場合は受給者が亡くなってから14日以内、厚生年金の場合は10日以内に行う必要があります。このとき、未支給年金の請求も一緒に行いましょう。| 年金受給停止の手続き及び未支給年金請求 | |||

|---|---|---|---|

| 国民年金 | 死亡後 14日以内 | 市区町村の国民年金課の窓口 |

|

| 厚生年金 | 死亡後 10日以内 | 社会保険事務所 | |

通常、年金は受給者が死亡した月の支給分まで支払われますが、年金の支給は、原則、偶数月の15日に、前月及び前々月の分が口座振り込みによってなされるので、未支給年金が発生します。未支給年金を請求できる遺族とは、故人と生計を同じくしていた者で、①配偶者、②子、③父母、④孫、⑤祖父母、⑥兄弟姉妹と優先順位が決められています。なお、配偶者には事実上の婚姻関係にあった内縁の妻/夫も含まれます。

遺族年金の受給

遺族年金とは、被保険者が亡くなったときに残された遺族に対して支給される公的年金のことで、被保険者が国民年金に加入していた場合の遺族基礎年金と、厚生年金に加入していた場合の遺族厚生年金に大別されます。受給に際しては一定の条件を満たしている必要があります。

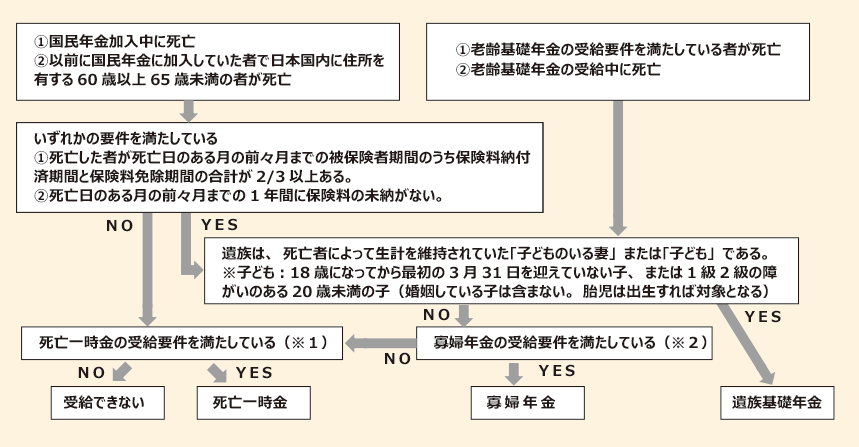

①遺族基礎年金の受給

※1 死亡一時期の受給要件

下記の全ての要件を満たしていることが必要です。

- 死亡した者が国民年金の第1号被保険者として保険料納付済期間が3年以上あること

- 死亡した者が障害基礎年金又は老齢基礎年金の支給を受けていないこと

- 死亡者によって生計を維持されていた遺族(配偶者、子、父母、孫、祖父母及び兄弟姉妹)がいること

- 遺族の中に遺族基礎年金を受けることができる者がいないこと

※2 寡婦年金の受給要件

下記の全ての要件を満たしていることが必要です。

- 被保険者が夫で、その保険料納付済期間と保険料免除期間の合計が25年以上であること

- 婚姻関係が10年以上継続していること

- 夫によって生計を維持されていた60歳から65歳未満の妻であること

- 夫が既に障害基礎年金または老齢基礎年金を受給していないこと

- 妻が老齢基礎年金を受給していないこと

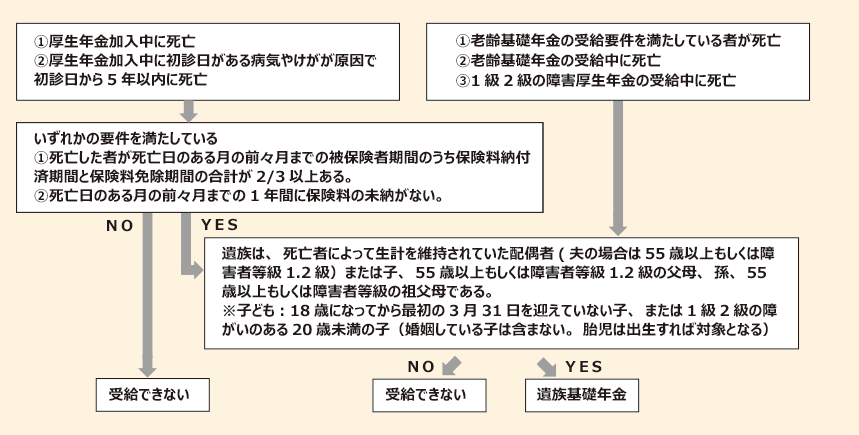

②遺族厚生年金の受給

| 請求時に必要となる書類 |

|

|---|

5.被相続人の所得税の準確定申告

確定申告が必要な人が年の途中で亡くなった場合には、相続人が代わりに「1月1日から死亡した日まで」の所得を計算して、相続の開始があったことを知った日の翌日から4ヶ月以内に申告・納税しなければなりません。これを準確定申告といいます。確定申告が必要な人

①個人事業主 ②不動産所得がある人 ③譲渡所得がある人 ④一次取得がある人 ⑤山林所得がある人

⑥雑所得がある人 ⑦給与所得者で年間2000万円超の所得がある人

⑧給与から所得税が源泉徴収されていない人

⑨2ヶ所以上から給与を受けていて、従たる給与の収入金額と給与・退職所得以外の所得合計が20万円超である人

⑩1年の途中で退職して年末調整していない人

| 提出期限 | 相続の開始があったことを知った日の翌日から4ヶ月以内 | |

|---|---|---|

| 提出先 | 被相続人の最後の住所地を管轄する税務署 | |

| 提出方法 | 相続人全員が連署した準確定申告書とその付表を提出(※) | |

| 所得税の相続 | 各相続人が法定相続分に従いその納税義務を承継する |

6.生命保険金の請求

生命保険金の支払い請求には時効があるので注意が必要です。 商法の規定では2年間とされていますが、保険会社の普通保険約款では時効に関する規定が別途設けられており、「3年間」とされています。| 提出期限 | 一般に3年以内 |

|---|---|

| 請求先 | 生命保険会社 |

| 必要書類 |

|

生命保険金と税金の種別

| 被保険者 | 保険料負担者 | 保険金受取人 | 税金の種類 |

|---|---|---|---|

| 被相続人 | 被相続人 | 被相続人 | 相続税 |

| 被相続人 | 被相続人 | 被相続人 | 相続税(※) |

| 被相続人 | 相続人A | 相続人A | 所得税 |

| 被相続人 | 相続人A | 相続人B | 贈与税 |