消費者金融などの貸金業者と昔取引していたのであれば、過払い金請求をすると、払いすぎた利息を取りもどすことができます。

なかには100万円以上返ってくることもあり、すでに過払い金請求した人も多いでしょう。

過払い金請求には時効があるので、時効が完成する前に手続きすることが重要です。

過払い金の時効については、いろいろな問題があるので、知っておくと役立ちます。

今回は、過払い金の時効にまつわる問題について徹底的に解説します。

過払い金の時効の期間、時効の起算点について

過払い金の時効期間

「そもそも過払い金に時効などあるのか?」と疑問に感じる方がいるかもしれません。

過払い金請求ができるのは、「過払い金請求権」という権利にもとづきます。

この過払い金請求権には時効があり、その時効期間は10年です。

過払い金の時効起算点

次に、「過払い金の時効をいつから計算するか(カウントするか)」が問題となります。

このことを、「時効の起算点」と言います。

結論を先に言うと、過払い金の時効は借金を完済した時点から計算することになります。

過払い金の時効の起算点については、これまで2つの考え方が対立していました。

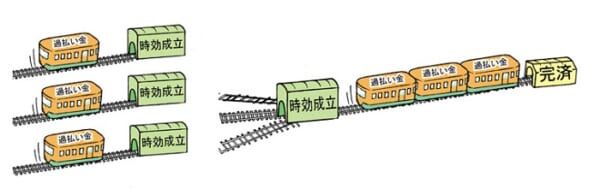

1つは、過払い金が発生したときからそれぞれに時効が進行するという考え方(個別説)で、もう1つは借金を完済したときから時効がまとめて進行するという考え方(取引終了時説)です。

たとえば、2003年から過払い金が発生していて、2012年に完済した人の場合、1つ目の「個別説」の考え方だと、2003年から2007年までに発生した過払い金は請求できないことになります。(2017年現在を基準に説明しています。以下同様。)

これに対し、「取引終了時説」の場合には、全ての過払い金の時効が2012年から進行するので、2017年になっても全額の過払い金を請求することができます。

最高裁判所は、消費者に有利な「取引終了時説」を採用しています。

上記のケースでは、2003年に発生した過払い金を、今でも請求することができます。

過払い金はいつまで発生していたのか?

なお、2010年に利息制限法や貸金業法、出資法が改正されて、利息制限法を超過する利率での貸付が一切できなくなり、過払い金は発生しなくなりました。

これは、2006年の最高裁判所の判断を受けてのものですが、2007年頃から、多くの消費者金融などは利息制限法を超えて貸付をすることをやめています。

つまり、2007年以後にサラ金やクレジットカードから借金をしても、過払い金が発生することはほとんどありません。

過払い金請求をするには、2007年以前頃から借入があり、かつ完済後10年が経過していないことが必要です。

たとえば、2000年からサラ金を利用していて2014年に完済した人なら、2024年まで過払い金請求ができますが、もし2006年に完済していたら、現時点(2017年)では既に時効にかかってしまっていることになります。

途中でいったん完済していたらどうなる?

取引の分断と一連一体

過払い金の時効は、取引が終了したときから進行すると説明しました。

ただ、完済時から10年が経過していなくても、過払い金が時効にかかるケースがあります。

それは、最終の完済時までにいったん借金を完済していて、その後に再度借金をした場合です。

このように途中でいったん完済をしていたら、その時点でその取引は終わったと判断されるので、その時点から10年が経過していたら、最初の取引にもとづく過払い金は請求できないことになります。

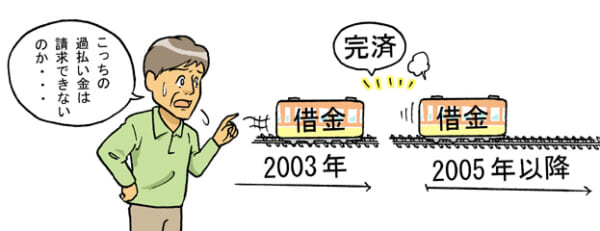

たとえば、2000年から借金をしていて2003年にいったん完済します。

そして、2005年に再度借金をして現在まで継続して取引をしている場合、2000年から2003年までの借金にもとづく過払い金については、2003年からすでに10年が経過しているため、請求できません。

請求できるのは、2005年の借入によって発生した部分のみ、です。

このようなことを、「取引の分断」といいます。

上記の事例では、2003年の完済によって「取引の分断」が起こっているので、1つ目の借金の過払い金が請求できなくなります。

ただ、借金を途中でいったん完済していても、必ずしも取引の分断になるわけではありません。

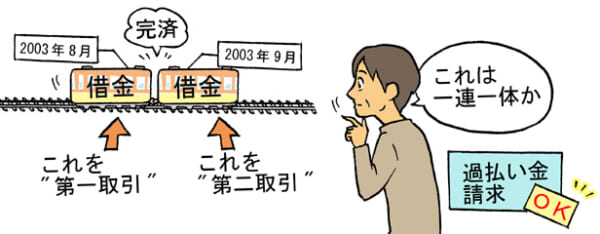

たとえば、2003年8月にいったん借金を完済しても、その後2003年9月にまた取引を開始した場合などは、その借金を一体と見る方が自然なことが多いです。

このように、いったん完済していても、2つの借金を一体として見るべき場合には、1つ目の借金の過払い金の時効も2つ目の借金の過払い金の時効も、2つ目の借金の完済時から計算します。

たとえば、2000年から2003年8月まで借金をしていていったん完済しましたが、2003年9月から再契約して借り始め、現在まで継続して借金返済している場合、取引が一体として評価されるので、2000年からの過払い金をまとめて請求できることになります。

この場合の1つ目の借金のことを「第一取引」、2つ目の借金のことを「第二取引」、2つの取引をまとめて評価することを「一連一体」と言います。

以上のように、過払い金請求の時効問題では、借金を一連一体として評価できるかどうかによって、請求できる金額が全く変わってきます。

一連一体の判断基準

それでは、一連一体かについては、どのような基準で評価されるのでしょうか?

これについては、以下のような要素が考慮されます。

- 第一取引の期間

- 第一取引終了時と第二取引開始時がどのくらい離れているか?

- 第一取引が終わったとき、契約書が返還されたか?

- 第一取引が終わったとき、カードが失効したか?

- 第一取引終了後、再契約による第二取引が開始するまでに、貸し主と借り主がどのような関わりを持っていたか?

- 再契約によって第二取引が行われるまでの経緯は?

- 第一取引と第二取引の利率などの契約条件に違いはあるか?

たとえば、第一取引の終了と第二取引の開始が近ければ、取引が一連一体とみなされる可能性が高くなります。

契約書の返還をせず、カードの失効手続きもしなかった場合には、やはり一連一体とみなされる可能性が上がります。

第一取引の条件と第二取引の条件がほとんど同じ場合などには、やはり借金が一連一体とみなされる可能性が上がります。

このように一連一体と評価してもらうことができたら、いったん取引の分断があっても、第一取引の分の過払い金も請求できるので、多額の過払い金を請求することができます。

逆に、第一取引の完済後第二取引までの期間が長かったり、契約書を返還していてカードも失効したりして、借り主の自己都合によって第一取引とはまったく無関係な理由であらたに第二取引の再契約をしたようなケースでは、一連一体とは評価されません。

そうすると、第一取引の分の過払い金は時効が完成していて請求できなくなり、過払い金の金額が少なくなります。

取引の分断がある場合、一連一体になるかどうかについては個別の判断が必要です。

自分ではよくわからない場合には、弁護士に相談して聞いてみると良いでしょう。

請求できる過払い金の範囲は?

次に過払い金を請求できる「範囲」について説明します。

過払い金請求をするとき、どの範囲の過払い金を請求できるのか、がわからなくなる人がよく見受けられます。

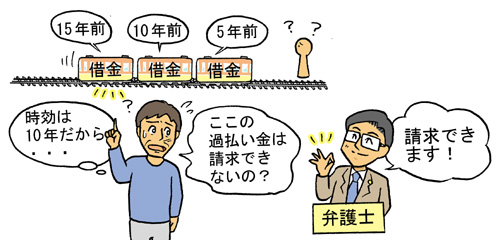

たとえば、15年前から5年前まで借金していた人の場合、現時点で時効が完成していないので過払い金請求ができます。

しかし、10年以内の過払い金しか請求できないのではないか?と考えてしまうのです。

この場合、15年前から10年前の分は請求できないのでしょうか?

回答としては、15年前から10年前の分も請求することができます。

時効の起算点の説明で、「過払い金の時効は、取引終了時からまとめて進行する」と述べました。

15年前の分から10年前の分の過払い金の時効も、取引を終了した時点からまとめて進行します。

すると、現時点では、その部分の過払い金も時効消滅はしていないことになります。

よって、上記のケースでは、借金した当初から現在に至るまでの全ての過払い金を請求できます。

10年以内の部分に限られるわけではありません。

同じように、20年前からサラ金を利用していて8年前に支払いを終えた場合には、ここ10年以内の分の2年分だけでなく、20年分の過払い金を全額請求することができます。

過払い請求をしたらブラックリストにのる?

基本的にはブラックリストにのらない

最後に、過払い請求をしたらブラックリストにのるのかについて説明します。

過払い金請求ができるとしても、請求手続きをするとブラック状態になってしまうのではないか、と心配されている方が多くいます。

ブラック状態とは、個人信用情報に事故情報が登録されて、ローンやクレジットカードなどが利用できなくなる状態のことです。

債務整理をすると、信用情報機関が管理している個人信用情報に「事故情報」という問題のある情報が登録されてしまいます。

金融業者などは貸付やカード発行の判断をするとき、個人信用情報を参照するので、事故情報が登録されていると審査に通らなくなってしまいます。

結論からいうと、過払い金請求をしてもブラック状態にはなりません。

過払い金請求は、借金を完済していることが前提なので、信用力が問題になるような行為ではないからです。

過払い請求でブラックリストにのった場合の対処方法

しかし、借金返済中に過払い金請求をすると、ブラック状態になってしまうことがあります。

それは、債権者に対して任意整理の通知を送った初期の段階で、通常の債務整理扱いとなり、事故情報が登録され、その後過払い金請求に切り替えても抹消が行われず、そのままになってしまうからです。

このように、過払い金請求によってブラック状態になってしまった場合、事故情報を消してもらう必要があります。

そのためには、過払い金請求をした相手業者から信用情報機関に対し、事故情報の抹消申請通知をしてもらわないといけません。

そこで、過払い金請求をしてブラック状態になってしまったら、業者に対して事故情報の「登録抹消申請」を請求しましょう。

業者から信用情報機関に事故情報を消す手続きをしてもらうと、ブラック状態が解消され、またローンやクレジットカードが利用できるようになります。

繰り返しますが、借金返済中の過払い金請求と違い、借金完済後に過払い金請求をする場合は、基本的にブラック状態にはなりません。

以上をまとめると、

・過払い金請求の時効期間は基本的に借金の完済後10年

・ただ、「取引の分断」や「一連一体」の評価などの問題もあるので、自分では一概に判断出来ないケースもある

過払い金を確実に時効前に回収するためには、弁護士に相談することが重要です。

過去にサラ金やクレジットカードを利用していた心当たりのある人は、お早めに弁護士に相談に行くことをおすすめします。

ご相談はこちらへ

最後の借金返済から5年以上たっている方へ

その借金は時効の援用により返済義務がなくなっているかもしれません!

ご自身で行動されるよりも、まずはご気軽に下記事務所へご相談ください。